|

| 等 级:长老 |

| 经 验 值:655 |

| 魅 力 值:194 |

| 龙 币:2304 |

| 积 分:1050.2 |

| 注册日期:2004-10-19 |

| |

|

|

|

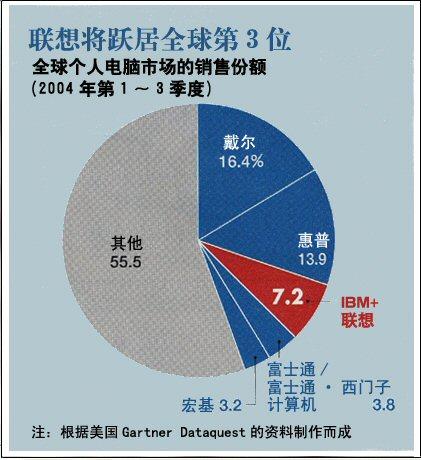

联想收购IBM电脑业务 双方的真正意图何在?

东芝被IBM当做抬高自身价码的“托”!——12月8日中国联想集团宣布以总计17亿5000万美元的价格收购IBM个人电脑业务后,计算机业界向东芝投去了“同情的目光”。

联想收购IBM电脑业务 双方的真正意图何在?

东芝被IBM当做抬高自身价码的“托”!——12月8日中国联想集团宣布以总计17亿5000万美元的价格收购IBM个人电脑业务后,计算机业界向东芝投去了“同情的目光”。

·东芝出价300亿日元

“IBM曾主动和我们接触过”--从一位东芝官员不经意间透露的这句话中,可以看出IBM至少曾在联想与东芝两公司间做过权衡。当然,同时与多家进行交涉的做法在当今并不少见。

由于东芝与联想开出的价码相去甚远,所以本来就不在同一起跑线上。东芝的“Dynabook”与IBM的“ThinkPad”一样,同属全球知名的笔记本电脑品牌。不仅销售网络已经遍布全球,而且技术力量也口碑极佳。包括不参与价格战的方针在内,东芝与联想的基本路线如出一辙。

与IBM最明显的区别仅仅在于,东芝刚刚采取了“通过最尖端的AV(影视)功能,向企业和个人用户提供附加值的战略”(专务执行董事西田 厚聪)。

对于东芝而言,即使收购IBM的PC业务,也只是业务规模的扩大,不会带来优势互补效应。同时还必须对双方业务中重复的部分进行大规模的调整。而且,2003年秋IBM询问收购意向时,正是东芝在美国市场上因美国惠普推进的价格战而最艰难的时候。

至于当时谈判提及的收购金额,东芝表示“无可奉告”(西田),但据接近IBM的消息人士称,“约为200亿~300亿日元”。如果这一点属实的话,即使加上IBM个人电脑业务背负的5亿美元债务,总计也就是700亿~800亿日元,还不到联想出价的一半。与能够从收购IBM中获得IBM的品牌价值、技术力量、中国以外的市场与客户等“额外收获”的联想之间,东芝存在着巨大差距,这一点早在谈判之前就已经非常清楚。

IBM早在2001年就曾向联想提出过出售PC业务一事,但当时由于联想正在优先考虑巩固国内市场,所以未能成交。此次,联想从一开始就被当作真正的人选,被当成“托”利用的东芝当然高兴不起来。

·背上沉重包袱的联想

另一方面,联想今后将会面临巨大考验。此次收购是否是一次超越自身实力的高风险决策,只要看一下联想的现状,即可一目了然。

2003年IBM个人电脑业务销售额为95亿6600万美元,亏损2亿5800万美元。而联想2003年度(2003年4月~2004年3月)的销售额为232亿港元,约为IBM的1/3。纯利润为10亿5000万港元。假如进行单纯的合算,收购的同时联想将变成一家1亿多美元的亏损企业。

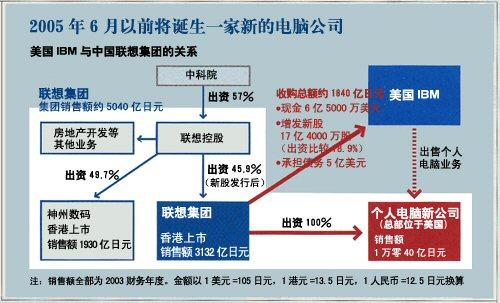

在17亿5000万美元的收购额中,有6亿5000万美元将以现金方式支付,还有6亿美元将以联想股票的形式支付。另外,联想还将从IBM手中接过5亿美元的债务。但是截止今年9月底,联想持有的现金货币只有31亿港元。现金不足的部分将通过从担任此次收购谈判财务顾问的美国高盛公司那里接收5亿美元的过渡性融资,以及银行的长期贷款进行筹集。

另外,转让的6亿美元股票中,普通股约为8亿2000万股,同时还要以每股2.675港元的价格增发没有表决权的优先股约9亿2000万股(总计约17亿4000万股)转让给IBM。IBM由此将成为持股比例占18.9%的联想股东。从短期来看,对于流通股的股东而言,收购明显属于高风险因素。原因就在于将巨额亏损的业务连同5亿美元债务一并收购后,为了支付这笔费用,不仅要从银行贷款,而且新股的大量发行还会使现有股东的权益缩水。

香港市场对此反应强烈。12月6日开始停盘的联想股票9日重新开盘后,股价暴跌。9日~13日的3个交易日里,其股价下跌了13%,由2.67港元跌至2.33港元。收购消息宣布后,多家证券公司下调了对联想的投资预期。

IBM与联想强调指出,“这是一次相互出资的战略合作,而非PC业务的出售和收购”。但是,从联想内部的情况看,与其说是IBM积极投资,倒不如说是不得不通过贷款与发行新股来弥补资金不足更来的自然些。

联想在双方的合同中,加入了IBM原则上自收购完成之日起5年内不得出售联想股票的条款。假如在此期间联想业绩下滑,股价下跌,那么IBM的资产价值必然缩水。5年时间里,除允许联想使用“IBM”、“ThinkPad”和“ThinkCentre”商标及标志外,IBM方面还将在销售、金融、维护和客户响应等方面提供全面支持。从联想来说,通过将IBM拉入出资者的行列,获得了IBM的全方位支持。

联想之所以能够艰难地完成据称在计算机业界尚无成功先例的、“老鼠吞象的风险收购”,是因为有中国政府背后的支持。联想虽是一家民营企业,但国家研究开发机构的中科院在联想控股公司中占有57%的出资比例。很明显联想自然会受到中国政府的特殊关照。

正因为如此,IBM认为能够利用联想的销售网络及关系网在中国政府信息系统采购中获得大笔订单。而且,通过高价出售亏损业务,将会改善自身的ROA(资产收益率)。“IBM利用小投入获得了大回报”,日本大和综研上海事务所首席代表肖敏捷在谈到此次收购案时如此评价。

·再现“IBM帝国”?

然而,假如目光被带有“出资”附加条件的出售手段及其中国市场战略吸引的话,就会误解IBM的发展战略。曾作为日本IBM金融业务本部营业人员而大显身手的日本High Availability Systems公司社长高柳 肇向业界发出了警告。

“IBM已经明确宣布,要甩掉不赚钱的个人电脑业务,集中精力发展服务业。将经营资源集中到高性能服务器和服务业以后,很快就将采取新的战略”。也就是说,志在长期掌权的塞缪尔-帕尔姆萨诺(Samuel Palmisano)董事长肯定已经描绘出一幅就像大型主机时代曾令竞争对手俯首称臣的绝对领先的发展蓝图。高柳表示在“听到联想和IBM的消息后,浑身如同冻僵的感觉”。

IBM还未公开其真正的战略。不过当它的战略浮出水面时,包括一直在IBM后面紧追不舍的日本计算机厂商在内,恐怕又将落到IBM的后面。

|

| |

|

|

2004-12-25 12:24:46

2004-12-25 12:24:46

2004-12-25 12:24:46

2004-12-25 12:24:46